Miles de usuarios ya llevan su sucursal bancaria en el bolsillo. Les basta con sacar el móvil y abrir una aplicación para hacer un pago, pedir un préstamo o gestionar sus cuentas. La llegada de la industria tecnológica a los servicios financieros ha supuesto la irrupción de miles de startups, que a través de plataformas tecnológicas ofrecen productos o servicios a sus consumidores de forma rápida y sencilla. El capital que mueve este sector, conocido como fintech, experimenta crecimientos de tres dígitos y supera los 11.000 millones de euros. PayPal, Square, Stripe o Funding Circle son la avanzadilla de un sector en constante ebullición que ha ubicado sus grandes centros estratégicos en Silicon Valley y Londres. España se ha subido recientemente con más fervor a esta marea, aunque es verdad que en los dos últimos años se ha ido configurando en el país un tablero en el que ya juegan alrededor de unas 120 compañías que han generado los primeros casos de éxito.

El pasado 28 de diciembre la startup Kantox difundía una nota en la que anunciaba que la emblemática Torre Mapfre de Barcelona pasaba a llevar su nombre. Era una inocentada, pero la información corrió por las redes sociales y fue publicada por varios medios. Fue la prueba de que el nombre de la compañía de origen catalán especializada en el cambio de divisas se ha hecho un hueco dentro de la industria financiera tras acelerar su crecimiento en el último año. En apenas 12 meses, la compañía ha triplicado el volumen de las transacciones que se han realizado a través de su plataforma, hasta alcanzar los 3.000 millones de dólares.

El pasado 28 de diciembre la startup Kantox difundía una nota en la que anunciaba que la emblemática Torre Mapfre de Barcelona pasaba a llevar su nombre. Era una inocentada, pero la información corrió por las redes sociales y fue publicada por varios medios. Fue la prueba de que el nombre de la compañía de origen catalán especializada en el cambio de divisas se ha hecho un hueco dentro de la industria financiera tras acelerar su crecimiento en el último año. En apenas 12 meses, la compañía ha triplicado el volumen de las transacciones que se han realizado a través de su plataforma, hasta alcanzar los 3.000 millones de dólares.

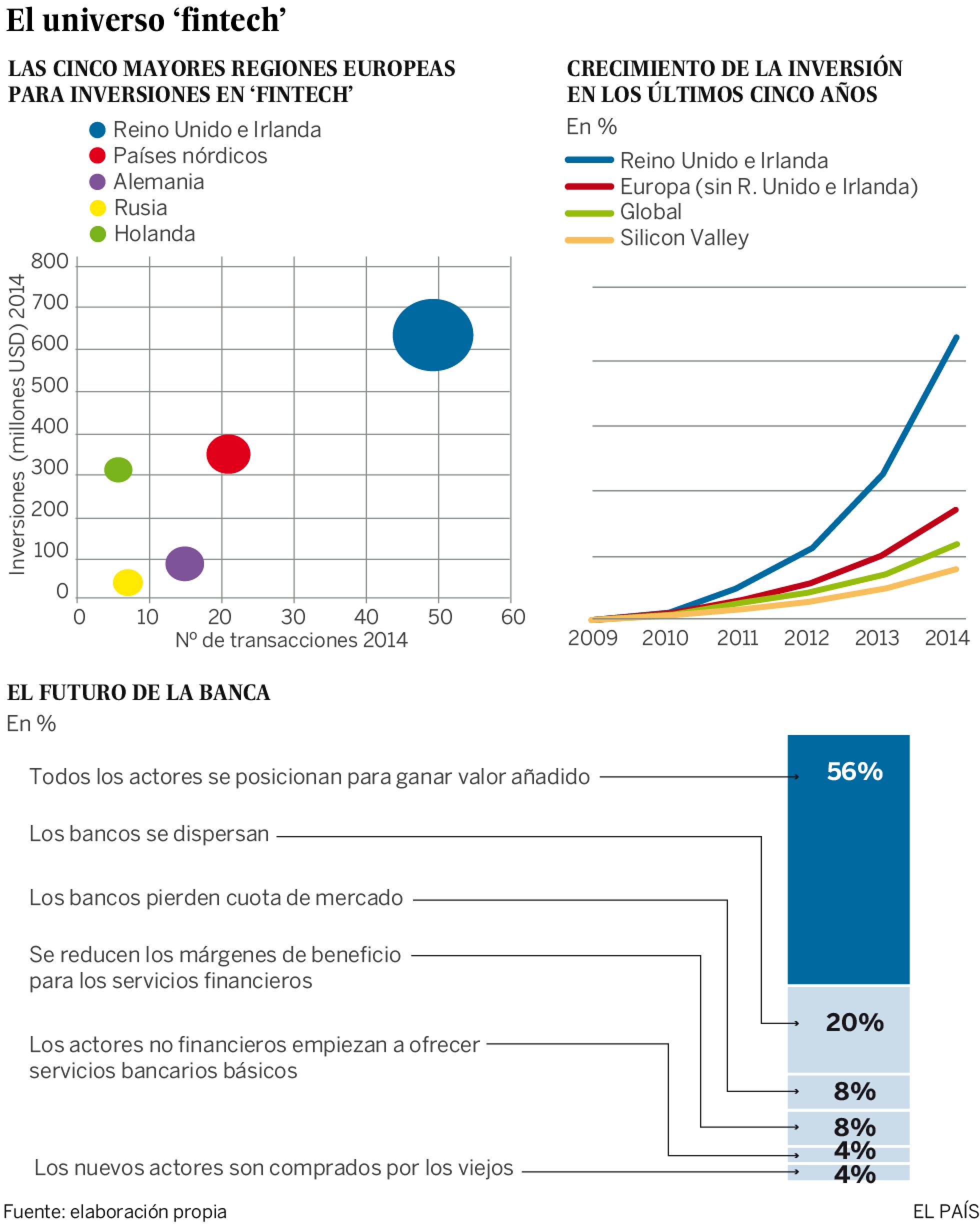

A pesar de que existen fintech en España y que el sector crece, la fiebre llegó con bastante retraso respecto a los principales polos tecnológicos y financieros. Este año la plataforma de pagos estadounidense PayPal, por ejemplo, cumple 18 años. “Es el abuelo de las fintech”, afirma Diego Bestard, cofundador de la compañía dedicada a préstamos para empresas Spotcap. Esa revolución ha roto fronteras y volúmenes de inversión. El capital destinado a las compañías del sector se triplicó en 2014 y alcanzó los 11.110 millones de euros, según la consultora Accenture. Esa cifra esconde dos grandes operaciones —una inyección de capital en First Data y la salida a Bolsa de Lending Club—, pero aun así dos quintas partes de las inversiones correspondieron a primeras rondas de financiación. “Hay una gran demanda de capital, pero también una elevada oferta de fondos o inversores privados que quieren tomar posiciones en este mercado”, explica el director general de la consultora, Agustín Berasaluce. Estados Unidos concentró la mayor parte de esos fondos, pero las operaciones también crecieron el 215% en Europa, hasta los 1.350 millones de euros, gracias al empuje de la City de Londres. De forma más modesta, España sigue avanzando. Sus 121 compañías el año pasado sumaron un volumen de inversión de 130 millones de euros, el 39% más que en 2014, según la compañía Mooverang.

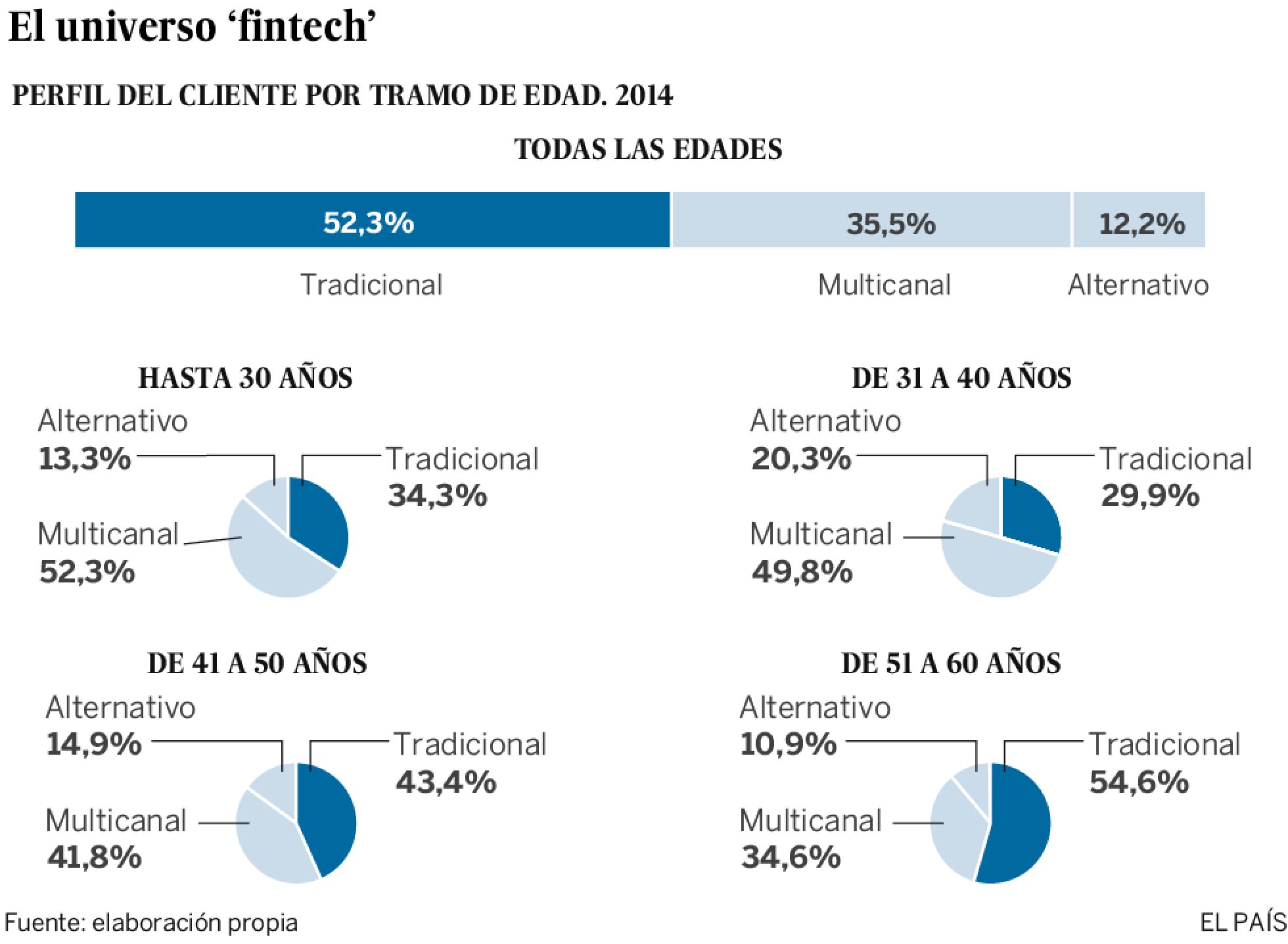

Las fintech copan el 21,5% del capital que fue a parar a las startups, solo por detrás del comercio electrónico. El director ejecutivo de Mooverang, Alexandre Lima, explica que el auge de las fintech obedece también a un “cambio de paradigma en el sector financiero”, que supuso que “cada vez más usuarios buscaran alternativas” a la banca tradicional. La mayoría de las empresas se dedican a los medios de pago (23%). Le siguen las especializadas en préstamos (21%), los agregadores financieros (18%) y las dedicadas al crowdlending (17%). Casi la mitad (48%) ofrece servicios para consumidores finales, mientras que el 38% se dedica a las empresas y el 14% a ambos mercados.

A pesar de que el 75% de estas sociedades tiene menos de cinco años, España empieza a tener sus primeros casos de éxito: Spotcap ha levantado unos 50 millones de euros en tres rondas de financiación; Peertransfer consiguió el año pasado 18 millones de euros, y Kantox, 16,5 millones de euros en dos operaciones. La mayor inyección de capital hasta ahora la ha recibido Ebury, especializada en el cambio de divisas y el comercio internacional. El año pasado logró recaudar 77 millones de euros en una ronda liderada por el fondo Vitruvian Partners. Junto al capital que consiguió cuando dio sus primeros pasos, Ebury es una de las pocas startup europeas que ha logrado atraer inversiones por más de 100 millones de dólares.

La empresa nació y tiene su sede social en Londres, pero fue fundada por dos españoles. El consejero delegado de la compañía, Salvador García, es muy directo: “Somos una empresa europea”. Además de la oficina de Londres, Ebury tiene delegación en Madrid, Málaga, Ámsterdam y Varsovia. No es la única compañía que se ha instalado en la City. También lo han hecho Kantox o Novicap. La capital británica, según coincide todo el sector, ha sabido crear un ecosistema propicio para el desarrollo de estas firmas. “En Londres hay acceso al capital y al conocimiento. Hay fondos con un gran dominio sobre el funcionamiento y las necesidades de las empresas tecnológicas, lo que favorece las historias de éxito. En cambio, en España el capital riesgo invierte en modelos de negocio probados en otros países, pero que nadie ha montado aún allí”, asegura García.

Hay otro motivo más que ha llevado a las empresas a Londres: la existencia de una regulación acorde con las necesidades del sector. A pesar de tener la sede en Berlín, Spotcap sigue también la normativa del Reino Unido. “Nosotros hemos apostado por una regulación voluntaria y decidimos obtener la licencia para operar del FCA [regulador del sector financiero] británico”, explica Bestard. Ese es el camino que han seguido muchas otras startups, que han acabado por instalar su sede en la City. Ese es, precisamente, uno de los objetivos que se ha fijado la recién constituida Asociación Española de Fintech e Insurtech, que junto a la Asociación Española de Tecnología Financiera–Fintec, tratan de forjar unlobby sectorial. “España debe ser un país más ágil y con un entorno más amigable. Muchas empresas van a Londres porque la ciudad ofrece un ecosistema para desarrollarse de forma saludable: es una plaza financiera de primer orden, tiene un sector tecnológico potente y cuenta con especialistas en la materia en sus órganos regulatorios”, asegura su presidente, Jesús Pérez.

El despegue de las fintech en España también tiene que ver con la estructura del mercado financiero. Según un estudio de la Universidad de Valencia, solo el 22% de las pequeñas y medianas empresas (pymes) busca financiación al margen del crédito bancario. La proporción está a años luz del 70% de Estados Unidos, el 55% de Francia o el 45% de Alemania. “Eso ha complicado captar nuevos clientes y conseguir más cuota de mercado. En Londres ese proceso es mucho más rápido”, explica Marc Macià, cofundador de Novicap. Ese mismo problema, sin embargo, fue visto como una oportunidad por muchas compañías. “Nosotros nacimos para cubrir las necesidades de liquidez que había en España, que llevó a que algunas empresas incluso tuvieran que cerrar”, explica Diego Bestard, que puso en marcha una startup que financia a microempresas y autónomos con líneas de crédito de hasta 100.000 euros.

La ventaja de esas empresas es la sencillez de los procedimientos y la transparencia en las comisiones. En el pasado Mobile World Congress, celebrado en Barcelona, el fundador de la compañía norteamericana Stripe, Patrick Collison, colmó las expectativas del auditorio al anunciar el lanzamiento de Stripe Atlas, un nuevo producto para facilitar a emprendedores extranjeros la creación de una empresa en Estados Unidos. El interesado solo debe rellenar un formulario y abonar 500 dólares, mientras que la startup especializada en pagos a través de Internet se encarga de inscribir la empresa en el registro del Estado de Delaware, abrir una cuenta en Silicon Valley Bank y otra de Stripe, además de ofrecerle asesoría legal e informática. La respuesta inicial es cuestión de horas, y todo el proceso, de días. Todo a causa de la automatización de los procesos.

En Spotcap, un robot se encarga de rastrear las cuentas bancarias y las facturas del demandante de un crédito para dar luz verde o denegar la petición. Al cliente le basta con entregar los IVA y las contraseñas bancarias, que luego son desechadas. “El consumidor también está cambiando su mentalidad. Nadie se hubiera planteado hace unos años dejar sus claves a terceros, aunque luego estos las eliminaran. Ahora lo hacen, ya sea para obtener un préstamo o bien mejorar la gestión de sus cuentas”, señala Rodrigo García de la Cruz, codirector del programa de Innovación y Tecnología Financiera del Instituto de Estudios Bursátiles (IEB). “La ventaja que tenemos es la transparencia y la eficiencia. Y además aterrizamos en la economía real, es decir, nos hemos adecuado a las necesidades empresariales”, sostiene Toni Rami, fundador de Kantox.

CREACIÓN DE MARCA

La mayoría de las fintech españolas está aún en pleno proceso de construir una marca, lo cual es clave en un sector con apenas barreras de salida. “El consumidor elige. Nosotros, por ejemplo, no tenemos contratos anuales con el usuario. Si quiere cambiar de banco, no le ponemos ningún problema”, explica Macià. “La construcción de la marca es lo más complicado, porque somos algo muy nuevo. Las fintech que nos dedicamos a la financiación solemos ser la tercera o cuarta opción para el cliente. Si no consiguen el dinero del banco, entonces sí baraja otras opciones. Queremos que la pyme o el autónomo llegue a pensar en nosotros antes que en el banco, o bien que estemos a la par, pero aún no hemos llegado a ese punto”, asevera Bestard. Además, el sector admite que a pesar de la crisis de confianza que ha sufrido la banca tradicional en los últimos años, muchos usuarios aún son reacios a dejar la entidad con la que operan desde siempre.

Cada año salen de la incubadora nuevas startups. Y a la vez que eso sucede, otras se enfrentan al reto de crecer. Las compañías españolas tienen aún bastante recorrido antes de llegar a los procesos de consolidación que se están dando en Estados Unidos, donde incluso se empieza a hablar de burbuja. “Estamos muy lejos de ahí. Aquí hemos ido replicando iniciativas que han tenido éxito en Estados Unidos o Gran Bretaña. Y tenemos mucho espacio para crecer. Existen oportunidades porque hay mucha cuota de mercado”, asegura Jesús Pérez. Salir al exterior no es fácil. Primero, porque muchas de las iniciativas que se han puesto en práctica ya se han lanzado antes en otros países. “El primero que la lanza tiene ventaja”, señala Agustín Berasaluce, quien recuerda que el “sector está muy regulado y no es fácil de globalizar”.

Pero la fintech, como plataforma digital, nace en terreno de nadie y de todos y es por definición global. Basta echar un vistazo a las compañías españolas, que tienen un fuerte carácter extranjero. Como ya se ha mencionado, Ebury nació en Londres pero sus fundadores son españoles y tiene oficina en Málaga; Kantox y Novicap se constituyeron en Barcelona pero hoy tienen su sede en la City; Spotcap tiene sus cuarteles generales en Berlín pero su primer mercado es el español y hoy tiene delegaciones también en Ámsterdam y Sydney, y Flywire tiene sus oficinas principales en Boston y Valencia.

El otro motivo por el que acuden fuera es la búsqueda de inversores. “En Londres encontramos a inversores que ya habían destinado dinero a plataformas como la nuestra, lo que hace más fácil buscar capital para financiar a las pymes. Además, allí conseguimos una ronda de capital semilla de 1,5 millones de euros. Esto era imposible aquí”, explica Macià, de Novicap, quien aun así indica que la mayor parte de sus clientes está en España.

Uno de los inversores españoles más activos en startups es Luis Martín Cabiedes, business angel con varias historias de éxito en la mochila (Blablacar, Trovit o Privalia). Cabiedes, que tiene en su cartera participaciones en 11 fintech, coincide con que “Reino Unido va muy por delante de España”. “Han potenciado el sector al ver que tal vez la forma de reducir los riesgos sistémicos pasan por tener un sector con grandes, medianas y pequeñas entidades financieras bien ordenado”, asegura. A pesar de ello, el inversor considera que las empresas hoy tienen acceso “a una cantidad de dinero jamás vista”.

LLEGAN EXTRANJEROS

Las empresas españolas no solo compiten entre sí. Cada año desembarcan nuevas startup en España. Ya no solo están los gigantes norteamericanos. Recientemente han aterrizado el banco alemán Number26 o Funding Circle, la mayor plataforma de préstamos a empresas por Internet de Reino Unido, que puso un pie en España mediante la adquisición de la alemana Zencap. Ese rápido ensanchamiento del mercado plantea hacia dónde deben encaminarse las firmas más maduras. Algunas, como Kantox y Novicap, ya han alcanzado acuerdos para colaborar entre ellas. Toni Rami, cofundador de la empresa de cambio de divisas, empieza a vislumbrar en esas colaboraciones el banco del futuro. “Hasta ahora todos nos hemos especializado, hemos atacado una vertical. Unos hemos ido a por los medios de pago y otros a por líneas de crédito. Ahora toca la colaboración con otras fintech y luego con los bancos”, asegura.

Las entidades financieras se debaten hoy entre forjar alianzas o comprar fintecho bien desarrollar su propia estrategia tecnológica. En cualquier caso, estasstartup están llamadas a participar en la definición del banco del futuro. “Tendremos grandes entidades que prestarán los servicios básicos y el usuario realizará operaciones mediante varias plataformas”, augura Rami. “El banco del futuro”, coincide Bestard, “será más parecido a un sistema operativo móvil. La banca será la carretera sobre la que funcionará todo, porque dependemos de ella. A partir de esa infraestructura, el usuario tendrá varias aplicaciones con las que realizará operaciones”.

En los próximos meses no solo deben consolidarse empresas y segmentos de actividad, sino que también se prevé que irrumpan otros actores. En la industria se da por hecho que las próximas compañías en hacer ruido serán las de seguros, más allá de los comparadores. Gracias al big data, estas empresas podrán adaptarse mejor al consumidor y afinar en la gestión del riesgo. Según Mooverang, en Estados Unidos la inversión en estas firmas alcanzó el año pasado los 750 millones de euros, un 50% más que en 2014. Esta tecnológica apunta otras tendencias para este año: el crecimiento de la financiación alternativa; el aumento en el empleo de los robo-advisors, que permitirán el asesoramiento automatizado de las inversiones; la rapidez en las transacciones gracias alblockchain y el incremento de los pagos móviles.

EL PAIS