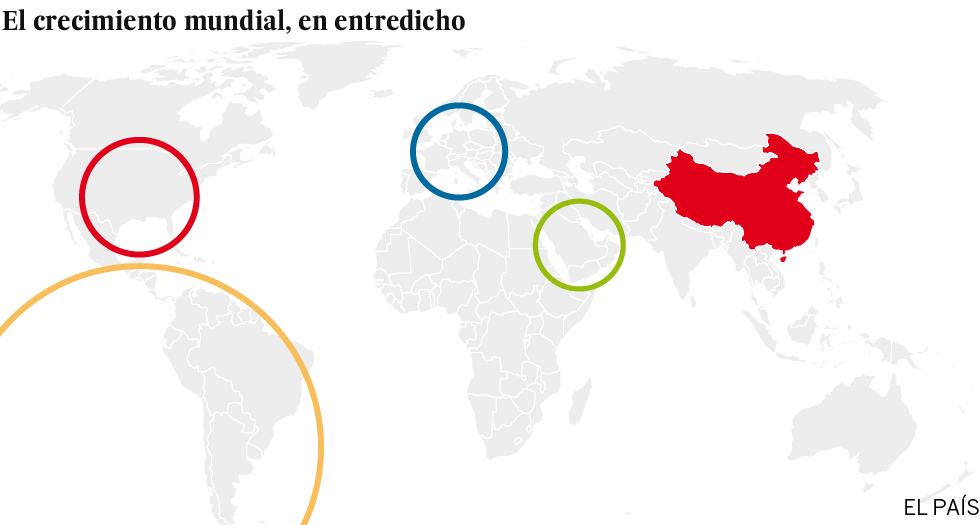

El tono plomizo que ha dominado las reuniones de esta edición del Foro Económico Mundial tiene una explicación inmediata: muchos de los asistentes perdían miles de millones en Bolsa mientras acudían a la cita suiza. Las dudas en torno a China surgen como primera explicación. Pero no es la única: las previsiones de crecimiento se ven progresivamente rebajadas, la caída del precio del petróleo amenaza una ola de quiebras en el sector, los emergentes tienen que lidiar con una creciente desconfianza de los inversores y las divisas emergen como el próximo punto de conflicto entre las economías

El tono plomizo que ha dominado las reuniones de esta edición del Foro Económico Mundial tiene una explicación inmediata: muchos de los asistentes perdían miles de millones en Bolsa mientras acudían a la cita suiza. Las dudas en torno a China surgen como primera explicación. Pero no es la única: las previsiones de crecimiento se ven progresivamente rebajadas, la caída del precio del petróleo amenaza una ola de quiebras en el sector, los emergentes tienen que lidiar con una creciente desconfianza de los inversores y las divisas emergen como el próximo punto de conflicto entre las economías

“No es 2008... todavía. Pero los Gobiernos tienen que actuar rápido”, advertía en uno de los debates en Davos el economista Nouriel Roubini, apodado Doctor Catástrofe. Roubini ha perdido parte de su autoridad por su pesimismo impenitente pero sus palabras nunca caen del todo en vacío. Con un descenso del índice bursátil estadounidense S&P 500 del 6,7% en lo que va de año, no es de extrañar que los ejecutivos de Davos sufran episodios de ansiedad. El FMI publicó justo antes de la cita suiza una rebaja de las previsiones globales de crecimiento, al 3,4% este año y al 3,6% el próximo, dos décimas menos de lo previsto en octubre y el tercer recorte en menos de un año. “En 2016 el crecimiento será modesto y desigual. Hay un moderado optimismo pero los riesgos son significativos”, insistía ayer la directora del Fondo, Christine Lagarde.

Los inversores desconfían de esos mensajes que ya suenan forzados y la prueba es que exigen más interés por prestar dinero a corto plazo que en un horizonte de 10 años, lo que se llama una curva invertida de los tipos de interés y uno de los indicadores que suelen anticipar una recesión. Aunque no siempre, según el presidente de Bridgewater, Ray Dalio, que ve más probable que la economía siga sufriendo una notable debilidad. “Pero, en caso de que tengamos una recesión, ésta será difícil de revertir. Este es el momento de mayor desafío desde la crisis financiera”, explica desde una sala con chimenea y vistas a la montaña que ha convertido estos días en su oficina provisional.

La bala de plata que se confiaba a los bancos centrales y a las nuevas medidas de estímulo monetario no acaba de sacar a la economía global del letargo. “Pese a la ingente cantidad de dinero que se ha puesto en circulación en estos años, las presiones deflacionistas son constantes”, expone Dalio, que pone así el dedo en la llaga en uno de los temores más profundos de los analistas: la falta de herramientas para responder a una nueva crisis.

En la actual coyuntura todos los caminos conducen a China. La transición hacia un modelo de mayor demanda interna y los pasos hacia una mayor apertura financiera se está revelando una combinación difícil de manejar para Pekín y de interpretar para los inversores. Los funcionarios chinos desplazados a Davos han insistido en que la segunda economía mundial se está adaptando a una nueva normalidad de crecimiento más bajo y que se trata solo de un problema a la hora de comunicar sus políticas. “El sector financiero está más desconectado que nunca de la economía real”, aseguraba Shi Wenchao, presidente de Unionpay. Pero hay una larga lista de tareas sin resolver. “China debe reestructurar sus deudas y su economía, que se está debilitando y exige una relajación de la política monetaria, mientras está sufriendo una importante salida de capitales”, rebate Dalio.

Fuga de capitales en ChinaEl frenazo que ha supuesto ese camino hacia la nueva normalidad china ha provocado un terremoto en los mercados de materias primas, como refleja el desplome del petróleo. Un estímulo más que notable para los importadores netos —como España, que ahorrará más de 15.000 millones este año— pero que agudiza las tensiones geopolíticas —“la principal amenaza para 2016”, según el número tres del FMI, Min Zhu— y pone en dificultades a un sector muy endeudado. “La bajada del crudo va a forzar a muchas compañías a suspender pagos y eso va a introducir mucha inestabilidad”, aseguraba estos días Larry Fink, presidente de la mayor gestora de activos del mundo, BlackRock. Detrás de una quiebra empresarial, hay una deuda impagada y los balances de los bancos no están en condiciones de afrontar mayores exigencias de capital.

El Instituto de Finanzas Internacionales (IIF) ha revelado que, por primera vez en la historia reciente, China sufrió el año pasado una salida de capitales de 676.000 millones de dólares, el 90% de todos los flujos que han abandonado los mercados emergentes (735.000 millones). Este organismo prevé otro saldo neto negativo de 448.000 millones este año. “Las perspectivas de estos países se oscurecen”, admitía el presidente del IIF, Tim Adams. El futuro se oscurece y las monedas se deprecian, lo que pone en serios apuros a las economías con elevada deuda en dólares, como Brasil, Sudáfrica y Turquía.

“La situación en América Latina cada vez se parece más a la crisis de la deuda de los años 80, aunque esta no debería ser tan dañina”, apunta Dalio. Si algún consenso ha salido de Davos es que las cuatro rebajas de tipos de interés que se esperaban de la Reserva Federal estadounidense se reducirán, como máximo, a dos. La combinación de un dólar fuerte y presiones deflacionistas puede ser letal para la recuperación. “El dólar puede aguantar durante un tiempo, supongo que alrededor de un año, como la moneda fuerte”, zanja el financiero

EL PAIS